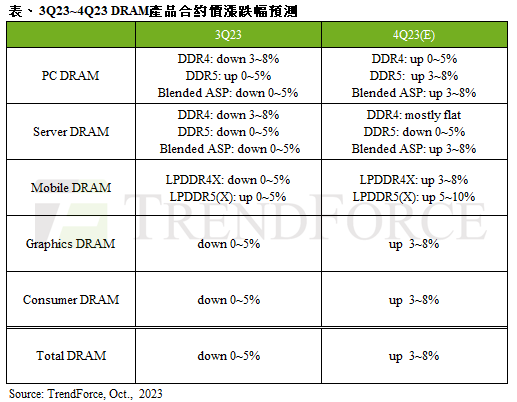

DDR4 和 DDR5 記憶體價格預計將於 2023 年第 4 季上漲

據TrendForce研究顯示,自第四季起DRAM與NAND Flash均價開始全面上漲,以DRAM來看,預估第四季合約價季漲幅約3~8%,而此波漲勢能否延續端看供應商是否持續堅守減產策略,以及實際需求回溫的程度,其中最關鍵的是通用型伺服器領域。

PC DRAM方面,由於DDR5均價已在第三季上漲,配合新CPU機種的備貨,預期將持續帶動DDR5需求上升,PC OEM也將因為DDR4與DDR5均價即將進入上漲週期而願意購貨。由於原廠庫存仍高且未達缺貨條件,迫使三星(Samsung)再擴大減產幅度,但多數原廠均因DRAM產品出現負毛利而不願意再讓價,欲強勢上漲,故預測第四季DDR4價格季增0~5%;DDR5價格季增約3~8%;整體隨著DDR5導入率的提升,合計預估第四季PC DRAM合約價季漲幅約3~8%。

Server DRAM方面,由於DDR5買方庫存占比已較第二季的20%提升至30~35%,但第三季實際Server上機使用率僅為15%,由此可知市場採用需求沒有預期中的快速。同時,三星的擴大減產明顯限縮整體DDR4的投片規模,供應端的Server DDR4庫存也開始降低,故目前Server DDR4報價沒有再下跌的空間,但為了提升獲利,原廠也開始擴大投入生產DDR5。整體來看,Server DDR4第四季均價預估持平,而Server DDR5預估仍會走跌,伴隨DDR5出貨比重增加,加上DDR4與DDR5之間價差約50~60%,仍會拉升綜合產品的平均零售價(Blended ASP),故第四季Server DRAM的合約價預估季增3~8%。

Mobile DRAM方面,由於Mobile DRAM庫存相較其它應用更早回到健康水位,加上價格彈性帶動單機搭載容量上升,下半年買氣轉趨活絡。另一方面,即便第四季智慧型手機產量未達以往同期水平,但季增仍逾10%,支撐Mobile DRAM需求。然值得注意的是,目前原廠庫存仍高,減產在短時間內尚無法改變供過於求的市況,但原廠基於獲利壓力而堅持拉抬價格,而目前原廠庫存較多的LPDDR4X或舊製程產品,預估合約價季漲幅約3~8%;LPDDR5(X)則略顯供貨緊張,預估合約價季漲幅5~10%。

Graphics DRAM方面,由於Graphics DRAM為淺碟市場,加上買方心態已轉為可接受價格上漲,預期採購端將持續準備主流規格GDDR6 16Gb以應對2024年的漲勢。而NVIDIA於第三季發表的新品Server GPU L40s,也有助於原廠庫存去化,且電競筆電(Gaming Notebook)在今年的銷售表現優於整體筆電市場,目前原廠對Graphics DRAM面臨的的庫存壓力不如Commodity DRAM來得大,因此預估Graphics DRAM第四季合約價季漲幅3~8%。

Consumer DRAM方面,9月起三星為去化舊產品庫存壓力,開始擴大減產規模,減產幅度至第四季預期會達到30%。在庫存將逐季降低的預期下,原廠為避免背負虧損壓力,欲拉抬Consumer DRAM合約價,期望漲幅可以逾10%。即便部分原廠已在9月底抬高合約價,但目前需求仍顯得冷清,採購備貨力道不如預期強勁,此價格走勢已背離供需態勢,預估第四季Consumer DRAM合約價季漲幅3~8%,低於原廠的目標。