儲存晶片止跌回漲 誰是推手?

儲存晶片行業過去始終受到供過於求和需求疲軟的困擾,由於2019上半年不景氣的市場表現,再加上英特爾處理器缺貨影響PC市場需求,資料中心正處於5G到來前的空窗期,但近期這一趨勢得到逆轉。

追蹤半導體銷售情況的全球半導體觀察(DRAMexchange)稱,作為兩個主要的存儲晶片種類,DRAM產品現貨價格7月初以來已經上漲了大約20%,NAND快閃記憶體漲幅超10%,且由於後續原廠供貨策略不明朗,主要存儲晶片廠商有明顯控制出貨的跡象。這可能意味著全球各地的消費者都將面臨伺服器、手機、電腦和各種電子產品的價格上漲問題。

當前,東芝、西部數據是重要的NAND快閃記憶體供應商,三星、SK海力士是NAND快閃記憶體和DRAM的核心供應商,各廠商近期均遭遇上游生產和供貨難題。

6月15日,日本四日市工廠的意外停電,影響西部資料和東芝記憶體公司NAND快閃記憶體製造廠的生產運營,預計此事件將導致西部資料NAND快閃記憶體晶圓供應量減少6EB(1EB約等於1000000TB)產量。

而日本與韓國發生的貿易爭端,影響了DRAM供貨。7月初,日本政府突然宣佈對存儲晶片和手機顯示幕生產所必需的三種化學品實施更嚴格出口管制,而韓國是全球最大的兩家存儲晶片製造商三星和SK海力士總部所在地。

長期來看,日韓貿易摩擦顯然有更深遠和直接影響,日本限制對韓出口的產品包括:用於生產智慧手機柔性螢幕的含氟聚醯亞胺、製造半導體過程中在矽晶片上蝕刻電路時要用到的光刻膠和高純度氟化氫。其中,高純度氟化氫被視為影響存儲晶片生產的主要化學產品,該材料在半導體母材矽晶圓上形成電路之後,用於清除多餘的膜。

全球半導體企業當今對日本企業原材料具有較高依賴。根據國際半導體設備與材料協會(SEMI)統計,全球半導體材料約5.8萬億日元市場規模中,日本企業的份額達到50%。用於製造高性能半導體、利潤率高的尖端材料方面估計超過80%。韓國企業很難找到替代品,即使這些公司設法找到了替代源,品質和供應量也都難以保證。

日韓貿易摩擦,使得業界盛傳存儲晶片價格將反轉。有分析指出,因存儲晶片價格已歷經連續三個季度快速下滑,下游廠的庫存普遍偏低,也因此,部分廠商利用短期市場事件,進行漲價或表示將停止生產。

但分析師表示,尚不能完全確定供應鏈由於日韓貿易摩擦已經遭到破壞;此前提前備貨的韓國公司正依賴庫存進行生產,估計他們的庫存夠消耗一到三個月。

Gartner資深首席分析師李輔邦告訴介面新聞,存儲晶片漲價,是由於存儲晶片現貨市場目前受到“恐懼,不確定性和懷疑(FUD)“的市場情緒推動。RAMeXchang也認為,DRAM/NAND快閃記憶體因日韓貿易戰及東芝跳電產能減少,近期呈現現貨價格上漲,比較偏向短期現貨上漲,而非真正的供需改變。

需要指出的是,主要半導體生產公司都是通過簽署中長期合約進行採購的,現貨市場占記憶體晶片領域比例還不到十分之一。因此Gartner預計,現貨市場價格的上漲不會維持太久。“我們預計現貨市場價格的上漲不會持續很長時間,並且幾乎不會影響合約市場目前的下跌趨勢。我們認為將授予出口許可證,目前的FUD期間將消失。” 李輔邦說。

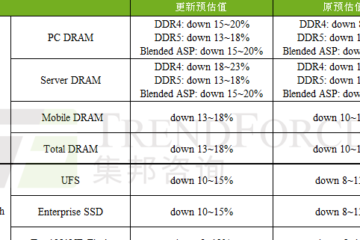

以DRAM為例,目前現貨市場占整體DRAM市場僅不到10%水準,中長期產業的供需態勢仍需關注占比超過九成的合約市場為主。TrendForce分析,若三大原廠控制DRAM產能,確實有助於改善供需狀況。但三大原廠在該產品的獲利仍高,因此,目前沒有減產意圖。

在Gartner最新存儲市場預測報告顯示,目前DRAM和NAND快閃記憶體市場都處於供過於求狀態,其預計兩者市場將在2009年第四季度和第二季度分別會進入供應不足狀態。

若是日本與韓國之間的貿易紛爭未有改善,預估在一個季度之後,可能將影響部分DRAM及NAN快閃記憶體的生產量。

消息/圖片來源:cnbeta.com

延伸影片閱讀: